Inflação do comércio on-line já supera os indicadores oficiais

Alta de combustíveis pesa sobre entregas; varejo repassa custo e defende margem

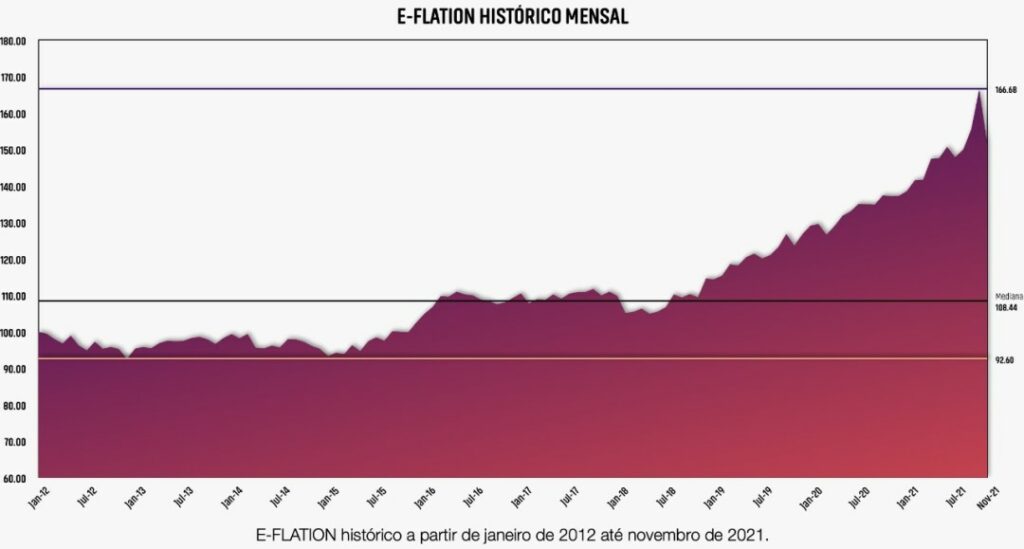

A inflação não está poupando nem o comércio eletrônico no Brasil, o que reduz a capacidade de as classes mais baixas protegerem os seus orçamentos. Apesar da expansão dos “marketplaces”, os shoppings virtuais com milhares de lojistas, e a competição forte na venda digital, pesquisa inédita obtida pelo Valor mostra inflação no on-line, de janeiro a outubro, de 18,76%, bem acima de indicadores como IPCA e IGP-M. Estes índices até incluem a variação de preços na internet, como ocorre no IPCA, mas consideram lojas, concessionárias de veículos, e até variação em insumos, caso do IGP-M. Para efeito de comparação, o IPCA/IBGE avança 8,24% no mesmo período – os produtos eletrônicos sobem 9,89% e moda, 6,92%, todos abaixo do ritmo de alta inflacionária no digital.

Ainda há novas acelerações dos preços na internet já após as promoções pontuais da “Black Friday”, em novembro, segundo esse levantamento realizado por uma nova plataforma de coleta diária de preços do Instituto Brasileiro de Executivos de Varejo (Ibevar). A pesquisa foi feita em 40 categorias, mais de 20 mil produtos e com 12 milhões de ofertas analisadas.

Em novembro, ainda segundo a plataforma de coleta Vmais, do Ibevar, houve queda de 9% nos preços no on-line – efeito das ofertas de Black Friday -, portanto, ainda mantendo uma alta acumulada de quase 9,8% no ano. Essa inflação da internet até novembro supera a prévia do IPCA no período (9,5%).

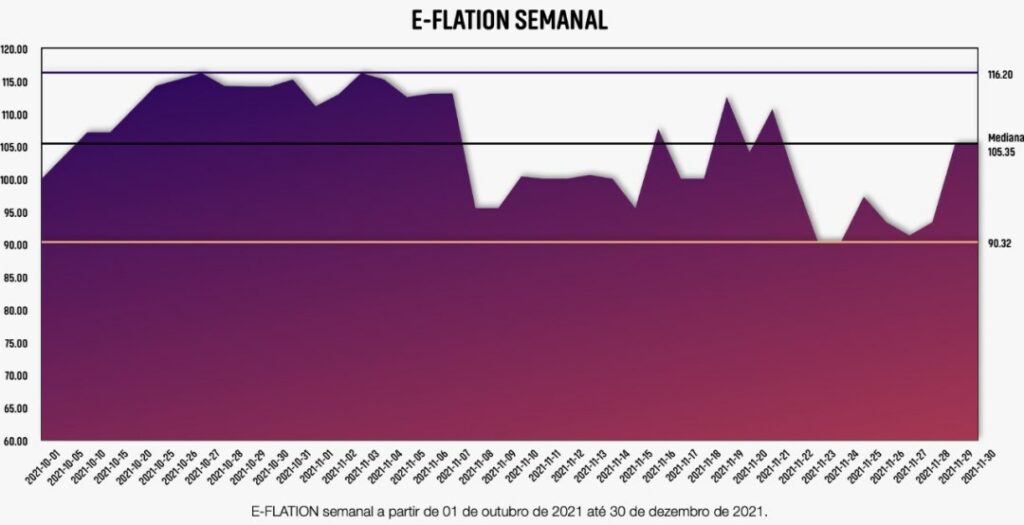

Já neste mês de dezembro, há novos reajustes. “Após a Black Friday e até o dia 3 de dezembro, a pesquisa mostra aumentos dos preços de cerca de 2,4% em relação ao começo de outubro, quando retomamos a coleta de dados”, disse Claudio Felisoni de Angelo, presidente do Ibevar, que interrompeu a pesquisa em 2019, e reinicia o estudo após um aumento da demanda do mercado por esses

Já neste mês de dezembro, há novos reajustes. “Após a Black Friday e até o dia 3 de dezembro, a pesquisa mostra aumentos dos preços de cerca de 2,4% em relação ao começo de outubro, quando retomamos a coleta de dados”, disse Claudio Felisoni de Angelo, presidente do Ibevar, que interrompeu a pesquisa em 2019, e reinicia o estudo após um aumento da demanda do mercado por esses

indicadores. Esse é o primeiro levantamento desde a retomada da análise.

Há reajustes mais fortes em dezembro, nos sites e aplicativos, em mercadorias de alta demanda e que geram percepção de preço para o consumidor, como TVs, celulares e fogões.

Há 17 categorias de produtos com média de preços, neste mês, maior em relação a outubro (quando o Ibevar retomou seus relatórios). Outros 22 estão com médias menores, mas ocorre que, aqueles mais caros hoje são produtos de alta demanda. Alguns dos itens mais baratos são menos procurados – como coifa, piscina inflável, camisa e monitor, segundo apurou o Valor com base no relatório do instituto.

“Produtos que variam muito de preços toda hora são vistos como mais arriscados pelo consumidor, porque ele compra e, de repente, o item fica mais barato. Isso também desestimula a aquisição, e nesse grupo estão hoje categorias importantes para o on-line como TV e notebook”, diz Felisoni.

Outra pesquisa, da consultoria Kantar, finalizada neste mês, mostra que as classes de menor renda são as que menos têm contribuído para o avanço do comércio digital nos últimos meses. Pode ser um sinal de busca por outros canais mais promocionais que a internet, dizem especialistas.

Pelo levantamento, nas camadas A e B, o digital passa de cerca de 10% para 16,5% da cesta de compras entre o terceiro trimestre de 2020 e 2021. Na classe C, avança mais devagar, de cerca de 8% para 9,6%. Mas essa “caça” dos mais pobres por outros canais, como lojas de rua e atacadistas, para negociar descontos, pode ser inócua.

“É curioso porque, muitas vezes, o consumidor vai à loja para barganhar, porque acha caro o site das grandes redes. Mas ele talvez não perceba que os marketplaces dos varejistas hoje são formados exatamente dessas lojas do mundo real. E essas lojas médias e pequenas não estão conseguindo segurar reajustes pelas pressões nos custos e nos insumos, e repassando isso para a tabela no online”, diz Fabio Bentes, economista da CNC, a confederação do comércio.

“É curioso porque, muitas vezes, o consumidor vai à loja para barganhar, porque acha caro o site das grandes redes. Mas ele talvez não perceba que os marketplaces dos varejistas hoje são formados exatamente dessas lojas do mundo real. E essas lojas médias e pequenas não estão conseguindo segurar reajustes pelas pressões nos custos e nos insumos, e repassando isso para a tabela no online”, diz Fabio Bentes, economista da CNC, a confederação do comércio.

Semanas atrás, em entrevista ao Valor, o comando do Mercado Livre disse que vinha apresentando melhores condições de crédito aos lojistas de seu marketplace para que estes pudessem ser mais competitivos no digital.

“Na recessão de 2015, nós tínhamos um on-line menos integrado à operação de loja, e não havia os lojistas de marketplace. Então havia uma ideia de separação maior de canais, que levava o consumidor a buscar lojas físicas. A alta de preços hoje é mais difícil de driblar porque afeta toda a cadeia de consumo”, diz Bentes.

Economistas e redes ouvidas afirmam que a alta no preço do diesel (65% até outubro) pesa nos transportes feito pelas plataformas e por seus parceiros logísticos, e também há o efeito do custo de mão de obra especializada em tecnologia. Ambos pressionam despesas e comprimem a rentabilidade se a venda passa a desacelerar, como tem sido visto desde julho no varejo de bens duráveis. A inflação no on-line é generalizada, e o combustível é um dos principais itens na matriz de custos, representando de 30% a 40% do valor dos fretes.

“Pesa nessa discussão o fato de grandes cadeias do varejo digital já terem apurado margens ruins no terceiro trimestre. Não dá para repetir esse desempenho no quarto trimestre, todo mundo seria penalizado pelo mercado acionário, que tem suas expectativas. Nós estamos com a política de proteção de margem no braço digital e corte de despesas no quarto trimestre”, disse José Guimarães, CEO da varejista de eletrônicos Novo Mundo, a maior do Centro-Oeste, que em novembro cresceu 3% em volume.

“Há na mesa hoje essa questão de fazer venda e ‘share’ ou fazer margem, e como equilibrar isso. Esses grandes sites podem conseguir ser mais rentáveis no quarto trimestre, e não crescer tanto em GMV [valor transacionado na plataforma]. Mas os acionistas dessa turma que está na bolsa querem ver venda também. É um cenário mais complexo hoje”, diz o CEO.

Magazine Luiza e Americanas perderam margem bruta de julho a setembro, e esse indicador deve voltar a ser foco de atenção do mercado no balanço de fim de ano. Se as empresas intensificarem descontos para fazer venda, esse índice sente o efeito. Mas não há sinais claros de que as redes estão sendo mais agressivas neste momento. A expectativa de analistas é que essa intensidade de descontos perca força no Natal, e volte em janeiro. O Magazine já informou em novembro que irá reduzir excesso de estoques acumulados (fez provisão para essa perda de R$ 400 milhões), e o Valor apurou que isso deve ser feito de forma gradual, até fevereiro ou março.

Foto: FreePik / jcomp